这家跨国包装印刷巨头,营收近670亿元,产品很特别,员工2.3万+,一年净赚50多亿。它是谁?

作者:印刷企业家 阅读量: 1544

进入7月,陆续有圈内上市公司发布上半年业绩预告。

有报喜的。烟包印刷企业永吉股份,预计上半年实现归属于母公司所有者的净利润(简称“净利润”)7400万-7900万元,同比增长162.47%-180.21%。

增长的主要原因有三点:一是澳洲子公司医用大麻业务收入同比大涨约70%;二是贵州省外烟包业务实现同比净增长;三是2023年二季度受烟包二维码升级改版影响未能盈利,今年无此因素。

主做彩盒、标签产品的翔港科技,预计上半年实现净利润1200万-1800万元,同比增长104.08%-206.12%。

增长的主要原因有两点:一是加深与优质大客户的业务合作,扩大业务规模,包装印刷、包装容器和化妆品三大业务板块收入和利润同比均有所增长,尤其是控股子公司久塑科技收入和利润增幅较大;二是公司发行的可转换债券于4月15日完成赎回,第二季度利息费用同比减少。

有报忧的。烟包印刷企业集友股份预计,上半年实现净利润-6900万元左右,出现大额亏损,2023年同期净利润为7581.40万元。

出现亏损主要是由于:上半年非经常性损益中的营业外支出较上年同期大幅增加。

撇除非经常性损益,集友股份净利润为6800万元左右,不及上年同期的7156.68万元,但依然可观。

在相关公告中,集友股份未透露可能高达上亿元的营业外支出,究竟花到了哪里。

三家圈内上市公司的半年业绩预告,就聊到这里。

接下来,三好同学想说的是:一家规模可观、实力不俗,但少为人知的跨国包装印刷巨头。

年营收近670亿元的跨国巨头

三好同学所说的这家企业,英文名为:Graphic Packaging Holding Company,直译过来是:图像包装控股公司。

怎么看都有点别扭。后来才发现,人家其实有一个很好听的中文译名:中意包装控股公司。

它在中国有一家公司,就叫作:加意包装材料贸易(上海)有限公司,与吉宏股份似乎还有业务合作。

加意包装成立于1978年,咱们开始改革开放那一年;于2008年在纽约证券交易所上市,也就是国际金融危机爆发那一年。

加意包装历史不算很长,在国内的知名度不算很高,不过其实力却相当强劲,算得上是全球屈指可数的跨国包装印刷巨头,尤其是在快消品包装领域。

加意包装的总部位于美国佐治亚州亚特兰大市,其主打产品是纸包装,说得再具体一些是瓦楞包装和卡纸包装产品,如彩箱、彩盒、纸杯、纸碗、纸桶、纸罐、纸托等,同时也涉及少量塑料软包装产品。

加意包装的产品说起来,似乎跟咱们有些老板做的差不多,仔细看看其实还是很特别的。

比如,用于多件啤酒、饮料包装,设计新颖的纸箱、纸盒、夹式纸包装等。

以及精美的高强度瓦楞彩箱,带有隔氧防潮阻隔功能的纸桶、盒中袋包装等。

在年报中,加意包装称自己:致力于提供让世界与众不同的消费品包装产品,说得还是很有道理的。

到2023年,加意包装在全球26个国家和地区,拥有100多家工厂、设计和创新中心、地区办事处等机构,员工总数高达2.3万多人。

除了包装产品,加意包装还自己生产纸板,且大部分都用于自己的包装工厂。

2023年,加意包装实现营收94.28亿美元,按年末汇率约合人民币668亿元。是不是妥妥的巨头?

其中,有62.00亿美元来自美洲纸板包装产品,占比65.76%;20.24亿美元来自欧洲纸板包装产品,占比21.47%;10.22亿美元来自纸板制造,占比10.84%;还有少量收入来自其他地区和产品。

加意包装服务的主要行业及营收占比

从服务的下游行业看,食品行业是加意包装最大的营收来源,在2023年营收中的占比达到39%;其次是包括酒类在内的饮料行业和餐饮行业,均占比22%;随后是家居用品行业,占比13%;最后是健康美容行业,占比4%。

加意包装在年报中说了,其客户包括在全球食品、饮料、餐饮和其他消费品领域,最具知名度的公司和品牌。

具体有哪些呢?加意包装在一份公司简介中给出了一张图,三好同学从中认出了——

食品行业的:卡夫、雀巢、玛氏;饮料行业的:可口可乐、百事可乐;餐饮行业的:麦当劳、DQ、汉堡王;家居用品行业的:3M、汉高;健康美容行业的:强生、欧莱雅、拜耳,共13个国际大牌。

加意包装不同领域的典型客户

还有19家大牌,由于三好同学见识有限没分辨出来。有兴趣的老板不妨点击放大图片,自行甄别一番。

加意包装的硬实力

在年报中,加意包装称自己为“领先的可持续消费品包装提供商”,是“美国和欧洲地区消费品用包装纸箱和容器,以及纸质餐饮包装解决方案最大的生产商之一”。

同时,在消费品包装用纸板方面,包括可循环、漂白和未漂白纸板产品,处于市场领先位置。

这样一家领跑欧美,同时在亚太地区也有生意的消费品包装巨头,硬实力又如何呢?

三好同学扒到了加意包装,2014-2023年近十年时间的主要财务数据。

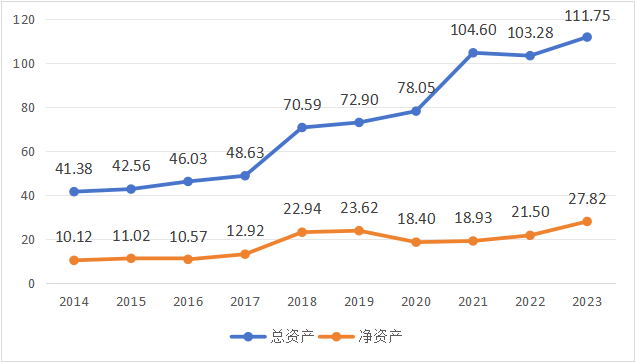

按惯例,先来看资产。近十年,加意包装的资产总额基本上保持了一路向上,仅在2022年出现一次微幅下滑。

其中,2014年末为41.38亿美元,到2023年末升至111.75亿美元,增幅达到170.06%。

在此期间,加意包装的资产总额出现两次明显跃升:第一次是由2017年末的48.63亿美元升至2018年末的70.59亿美元,增幅达到45.16%;第二次是由2020年末的78.05亿美元升至2021年末的104.60亿美元,增幅达到34.02%。

同期,加意包装的股东权益(简称“净资产”)波动要大一些,但同样实现了可观增长:由2014年末的10.12亿美元升至2023年末的27.82亿美元,增幅达到174.90%。

期间,在总资产第一次跃升时,净资产同样大幅增长,由2017年末的12.92亿美元增至2018年末的22.94亿美元,增幅达到77.55%;在总资产第二次跃升时,净资产增幅并不明显。

截至2023年末,加意包装的资产负债率为75.11%,用国内印刷圈上市公司的水准来衡量,偏高了一些。

加意包装各年度末资产的情况(单位:亿美元)

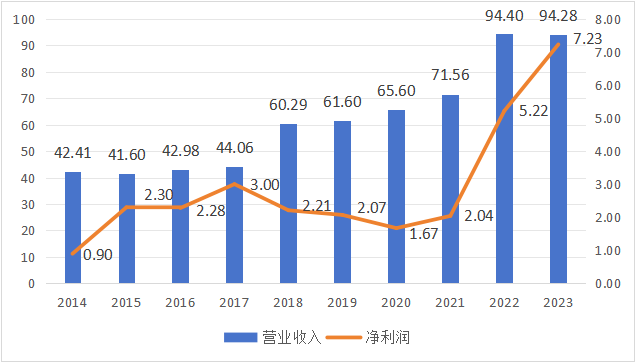

接下来看营收和盈利。近十年,加意包装的营收表现相当稳健,仅在2015年和2023年两度出现微幅下滑,其余年份全部实现同比向上。

其中,2014年为42.41亿美元,到2023年升至94.28亿美元,增幅达到122.31%。

与总资产一样,加意包装的营收同样出现了两次明显跃升:第一次是由2017年的44.06亿美元升至2018年的60.29亿美元,增幅达到36.84%,与总资产第一次跃升的时间重合;第二次是由2021年的71.56亿美元升至2022年的94.40亿美元,增幅达到31.92%。

加意包装营收和盈利的情况(单位:亿美元)

同期,加意包装归属于母公司的净利润(简称“净利润”)由2014年的8970万美元升至2023年的7.23亿美元,增幅达到706.02%,合人民币超51亿元。

在此期间,加意包装的净利润多数年度都保持在2亿-3亿美元之间。

2022年,净利润同比大涨155.88%,由2021年的2.04亿美元跃升至5.22亿美元;2023年,再度同比大涨,增幅达到38.51%,升至近十年,也许是其有史以来的净利润高点7.23亿美元。

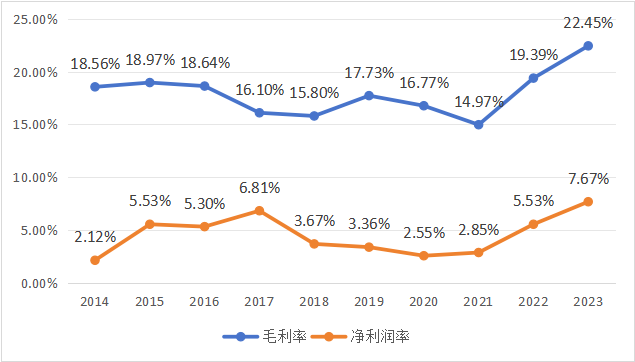

最后来看利润率。近十年,加意包装的毛利率多数年度都处于20%以下。

其中,2014-2016年,连续三年保持在18%以上;2017-2021年,连续五年低于18%,2021年一度跌至14.97%;2022年,毛利率大幅反弹至19.39%;2023年,继续攀升至22.45%,近十年中唯一一次突破20%。

加意包装利润率的情况

在此期间,加意包装的净利润率最低为2.12%,出现在2014年;最高为7.67%,出现在2023年。

其中,2015-2017年为其净利润率的第一个高峰,分别为5.53%、5.30%、6.81%;2022和2023年为第二个高峰,分别为5.53%、7.67%。

2018-2021年,为净利润率的低谷,在3%上下波动。

2014-2023年,加意包装共实现营收618.78亿美元,净利润28.92亿美元,净利润率为4.67%。

收购是跨国巨头崛起的主要手段

加意包装的总资产和营收,为什么会出现两次明显的跃升?

背后的原因很简单:与收购有关。

比如,第一次跃升主要是由于:2018年1月,加意包装完成了对纸质餐饮包装生产商NACP的整合。

NACP在美国和英国拥有多家工厂,包括债务在内,加意包装付出的总对价超过18亿美元。

整合NACP给加意包装带来超过14亿美元的营收增量和约15亿美元的资产增量,占据了当年其营收、资产增长的绝大部分。

第二次跃升主要是由于:2021年7月和11月,加意包装分别以2.92亿美元、14.12亿美元的对价,完成了对北美最大独立折叠纸箱生产商Americraft和欧洲第二大纸质消费品包装生产商AR包装集团的收购。

前者在北美有七家工厂,后者在13个国家有30家工厂。

通过这两笔收购,加意包装分别增加了2.36亿美元和15.17亿美元的资产。这正是到2021年末,其总资产大幅增长的主要原因。

至于其营收、盈利,在2022年才实现明显增长,与收购并表的时间有关。

这两笔收购都在下半年完成,资产可以在收购完成后马上实现并表,营收能纳入当年度的却不是很多,对增长的贡献只有到第二年才能充分体现。

实际上,与绝大多数体量惊人的跨国印刷包装巨头一样,比如:全球软包装巨头安姆科公司、标签印刷巨头CCL集团、印铁制罐巨头波尔公司,以及处于扩张阶段的当纳利,加意包装也将收购作为实现公司增长的重要,甚至主要手段。

从近十年来看,它几乎每年都有收购,有的年度还不止一起,而不仅仅是前面提到的三起。

为什么会这样?道理不难理解。

首先,在市场增量有限,格局又趋于固化的欧美市场,企业很难享受到市场自然增长的红利。如果不能从市场上拿下更多的订单和份额,收购近乎就是实现增长的唯一办法。

其次,欧美相对发达的资本市场,为企业间大型并购提供了畅通的融资渠道。

最后,但同样十分重要的是,欧美国家的很多印刷包装企业都有数十年,甚至上百年的历史,已经脱离了家族传承的阶段,股权流动相对更加容易。

对国内企业来说,跨国巨头靠收购快速崛起的路径能否复制?

在三好同学目力所及范围内,近年来印刷包装圈的大型收购确实有所增加。

比如,正在进行中的新巨丰对纷美包装的要约收购,奥瑞金和宝钢包装大股东宝武集团围绕中粮包装股权的争夺。

以及,合兴包装对国际纸业在国内及东南亚纸箱工厂,奥瑞金对美国波尔中国工厂,昇兴股份对太平洋制罐系企业的收购。

不过,从整体上看,国内印刷包装圈的收购行为远远称不上活跃,靠持续收购实现崛起的大型企业更是十分少见。

为什么会这样?道理也不难理解。

首先,近年来国内印刷包装市场虽然增速放缓、增量减少,但比欧美还是要好一些。同时,即使增量不多,有野心的企业还可以通过卷自己、卷同行,在市场上获取更多订单。

如果能把别人的订单拿过来,为什么还要买他的工厂呢?

其次,国内资本市场对印刷包装行业并不是十分重视,能够为圈内企业提供的融资支持相对有限。

最后,与欧美不同,国内大多数印刷包装企业尚处于一代创业者掌舵或一二代传承的阶段,老板对企业的感情依然深厚,轻易不愿意出手,股权流动也就相对困难。

不知道,各位老板觉得三好同学说的,是不是有那么一点儿道理?

就到这里。最后,还是祝老板们好运吧。