北京时间2月26日凌晨5点,美国东部时间2月25日下午4点,纽交所结束了当天的交易,当纳利股票的价格定格在10.84美元,总市值为8.53亿美元。

对这家北美最大的印刷企业,在全世界都声名远扬的印刷巨头来说,这是特殊的一天:它结束了自己在纽交所的最后一个交易日。

根据当纳利稍后发布的消息:Chatham公司收购公司股权的交易已经完成,其普通股将在2月28日纽交所开市前停止交易。

由于2月26日、27日恰逢周末,这意味着:这家初创于1864年,拥有158年历史的印刷巨头,结束了约66年的资本市场之旅,成为由Chatham公司控股的一家私有企业。

在此前一天的2月24日,作为上市公司,当纳利最后一次发布了年报:2021年,实现净销售额49.64亿美元,同比增长4.14%;归属于普通股股东的净利润(简称“净利润”)370万美元,同比减少96.24%。

如果不出意外,在以2021年销售额为依据的2022年北美印刷企业排行榜中,当纳利大概率还会占据No.1的位置。

然而,在由《财富》杂志主办的2022年美国500强中,它能否继续占据一席之地却要打个问号。

在2021年的这个榜单中,当纳利刚刚够到入门线,排名第499位。而在鼎盛期,它曾排到250位前后。

至于在以后的北美印刷企业排行中,当纳利能否继续占据榜首,也是未知数。

一来退市之后,它的经营数据未必会再对外发布;二来Chatham公司入主之后,大力度的重组与资产出售在所难免,当纳利的盈利状况或有改善,销售额却未必能保得住目前的水平。

所以,当纳利的退市,不仅对它自己是一件大事,对美国印刷业来说,或许也意味着一个时代落下了帷幕。

多方角力:从印刷巨头到资本“猎物”

Chatham公司收购当纳利股权的提案,在2月23日的特别股东大会上获得通过。

在此之前,Chatham公司与另外一家参与收购的企业Atlas控股,经过多轮竞逐,将报价从最初的7.5美元/股提高到10.85美元/股,才最终得到当纳利的认可,签定股权收购协议。

表面看来,竞争主要发生在Chatham公司与Atlas控股之间。实际上,当纳利的高管团队才更像是Chatham公司真正的对手。

作为潜在收购者,最晚到2017年6月,Chatham公司便与当纳利的高管团队有过接触。

到2019年年中,Chatham公司突然加大买进当纳利股票的力度,将持股比例提升到了10%以上。

感受到来者不善的当纳利高管团队迅速抛出了“毒丸”计划,用以阻击Chatham公司。

在几度隔空喊话无果后,志在必得的Chatham公司于2021年10月正式提出按7.5美元/股收购当纳利所有普通股股权。

当纳利高管团队对此表现冷淡,并在11月初突然宣布与Atlas控股签约,由后者以8.52美元/股的价格予以收购。

此后,事情便进入当纳利高管团队期望的节奏:两位“追求者”轮番出价,直到Atlas控股主动退出,才在12月14日与Chatham公司签订收购协议。

他们得到的报价比Chatham公司最初的出价,高出约45%。

即便如此,Chatham公司也并没有完全安心。在双方签约后,当纳利又两次宣布收到似有似无的神秘战略买家出价,让Chatham公司紧张不已。

在围绕当纳利股权的争夺中,Chatham公司看似笑到了最后,当纳利高管团队却更像是最开心的人。

他们一方面通过买进当纳利股票获得了收购溢价,另一方面还可能从当纳利获得与收购有关的补偿。

同时,当纳利高管的薪酬也相当惊人。2021年,当纳利总裁兼首席执行官Daniel L. Knotts获得的包括工资、股票奖励、非股权激励等在内的各种薪酬高达1147.03万美元,相当于当纳利年度净利润的3倍多。

不过,由于双方的裂隙存在已久,Chatham公司入主之后,当纳利原高管团队的调整势在必行。

2月25日,在宣布收购完成的同时,当纳利还宣布了新的总裁兼首席执行官人选:原LSC传播公司董事长、总裁兼首席执行官Thomas Quinlan。

在2016年LSC公司从当纳利拆分出来之前,Thomas Quinlan便曾担任当纳利总裁兼首席执行官近10年时间。

所以,他才会说:“很高兴再次领导当纳利。”

通常说来,上市公司在收购中都是当仁不让的主角,何况还是北美最大的印刷企业、美国500强之一。

当纳利为什么却在这场备受关注的收购中,成为资本竞逐的“猎物”?

在三好同学看来,这主要是由于:近年来,当纳利在经营层面面临的巨大压力,使其股价持续低迷,让资本看到了收购套利的机会。

在Chatham公司于2021年10月12日首次报价前一天,当纳利的股价只有4.93美元,总市值约为3.71亿美元。

虽然当时,而且直到目前为止,当纳利仍处于资不抵债状态,但通过资产剥离与出售完全可能扭转局面,并获得不错的收益。

比如,Chatham公司曾明确表示:出售以中国为主体的亚洲业务,可以帮助当纳利偿还负债,节省利息支出,从而提高股息和股票价格。

快速向上:靠收购登上销售额的顶峰

作为北美最大的印刷企业,当纳利在近160年的发展历程中,曾遭遇诸多波折与考验。

比如,1871年,工厂在大火中化为灰烬;经历了两次世界大战,以及两次大战之间的大萧条;进入新世纪后,网络媒体兴起给其带来巨大的转型压力;始于2008年的国际金融危机,一度令其销售额大幅下滑……历经种种危机与挑战,当纳利也取得了巨大的成功。

到1956年上市时,它已经拥有160多台印刷机,每天使用1000多吨纸张和20吨油墨,员工数量达到7500人。

1959年,当纳利的销售额达到创纪录的1.30亿美元;1961年,又达到1.50亿美元。

要知道,当时的美元要比现在值钱得多。有数据显示:1960年1美元的购买力相当于2020年的8.73美元。

进入20世纪八九十年代,当纳利的发展开始提速:1986年,其销售额已经达到22亿美元;1989年,达到31亿美元;1992年,升至近42亿美元;1995年,超过65亿美元;1996年,被评为美国最大的印刷企业……

在销售额快速增长的背后,是当纳利持续的企业并购和不断推进的国际化步伐。

90年代中后期,它陆续进入了智利、中国、印度和波兰,总共在21个国家开展业务。

当然了,要把当纳利长达158年的历史都梳理明白,三好同学既有心无力,也没有太大必要。

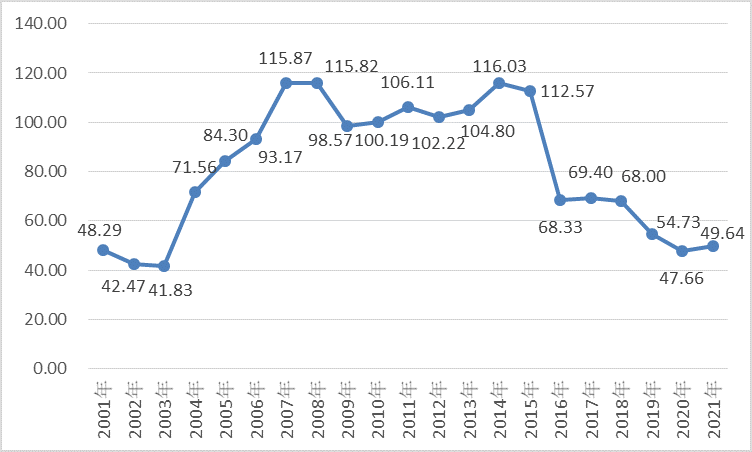

为了看得更清楚一些,三好同学扒出了2001-2021年共21年时间,当纳利的销售额数据。

当纳利的净销售额情况(单位:亿美元)

从走势图上看,当纳利这21年的销售额可以说是:在一番大起大落之后,又回到了最初的起点。

2021年,其净销售额为49.64亿美元,与2001年的48.29亿美元基本相当。在此期间,当纳利曾经历了一轮增长期:2003年,其净销售额尚只有41.83亿美元,为近21年的最低点。第二年,就达到71.56亿美元,同比增长71.10%;2005年,再增17.80%,达到84.30亿美元。这主要是由于:2003年年11月,当纳利宣布以转股的形式收购Moore Wallace公司,合并报表成为随后两年其销售额增长的主要推动力。

当时,Moore Wallace公司的交易市值约为17.66亿美元,当纳利还额外承担了其近9亿美元的负债。

由此可见,Moore Wallace公司的体量之大。

此后几年,当纳利似乎收购成瘾,仅2005年一年便砸下10亿多美元,在全球各地进行了多起并购。

在持续不断的并购扩张之下,当纳利的净销售额在2007年,达到史无前例的115.87亿美元。

可惜的是,好景不长。受2008年国际金融危机影响,当纳利的净销售额在2009年出现下滑,同比减少14.89%,降至98.57亿美元。

当纳利的对策是:更多的收购。

2010年,收购主要竞争对手Bowne公司;2011年,在文档服务、图书内容定制、包装设计、数字内容分销、包装印刷等领域,至少收购了6家企业;2012年,又进行了至少3起并购。

当纳利大手笔收购最后的高潮出现在2013年:以6.2亿美元收购年销售额超10亿美元的印刷企业CGX公司。

凭借这一收购,当纳利2014年净销售额达到其158年历史的最高点:116.03亿美元。

随后两三年,当纳利的收购仍未止步。不过,在销售额走高的繁华景象背后,它面临的深层次危机已经在悄然积累。

命运转折:从关厂、拆分走向被收购

在三好同学看来,当纳利在2008年国际金融危机之后开展的一系列收购,主要有两个目标。

一是抵抗市场下滑的压力,拉动销售额继续增长;二是应对不断加剧的网络媒体冲击,加快推动数字化转型。

因此,其收购也基本上围绕两个方向进行。一是收购有竞争力的同行,在消灭对手的同时,放大自己的体量。

二是适应转型需要,收购在数字化内容、分销和技术服务方面有优势的企业。然而,一系列看似干脆利落的收购,也给当纳利的危机埋下了伏笔。主要体现在三个方面:

一个是过多的收购消耗了大量现金,推高了其负债水平;二是由收购形成的巨额商誉,为以后的发展埋下了“地雷”;三是大举收购后日益繁杂的业务,降低了管理效率,提高了管理成本。

到2015年末,当纳利的负债已经达到65.83亿美元,资产总额则为72.79亿美元,负债率高达90.43%。

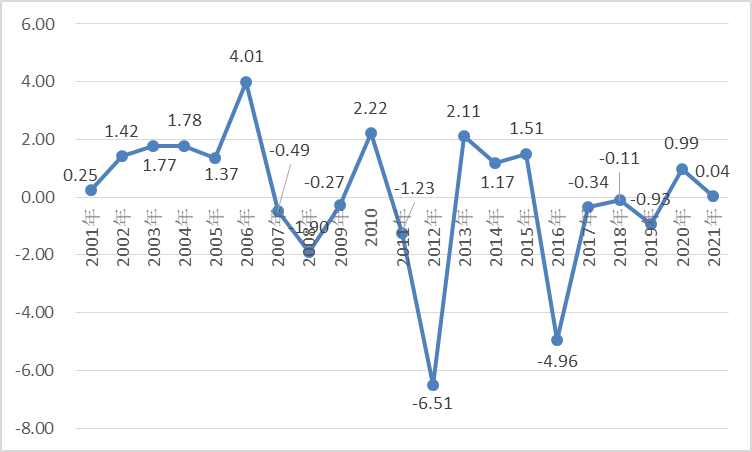

从更直接的盈利能力来看,2007-2015年9年时间,当纳利的净销售额基本上都保持在100亿美元以上的历史高位,但它却只有4年盈利,另外5年都处于亏损状态,合计净利润为-3.39亿美元。

也就是说,在销售规模达到历史最高峰这段时间,当纳利不仅没有赚到钱,反而亏掉了不少。

当纳利的净利润情况(单位:亿美元)

实际上,自2011年前后开始,在销售规模升至高位的同时,当纳利便已经感受到了转型的压力,开始关停部分运营不善的工厂。

在2011-2015年间,它先后关闭了位于美国、阿根廷、英国的多家工厂。其中,有一家工厂由当纳利在2007年斥资4亿美元收购而来。

尽管进行了关厂瘦身和转型探索,当纳利面临的问题却没有得到根本解决。

最明显的例证:它于2015年宣布将拆分为3家独立的上市公司。

这一计划在2016年最终完成,除了保留下来的当纳利公司,还拆分成立了LSC传播公司和当纳利金融解决方案公司。

在宣布拆分计划时,有媒体曾表示:当纳利财务状况良好,拆分是为了更好地抓住创新和增长机会。

实际上,却并非如此。

拆分后的当纳利,2016年净销售额降至68.33亿美元,同时出现4.96亿美元的巨额亏损。

2017-2021年,随着持续的业务调整和新冠疫情的冲击,其销售额逐步下滑至50亿美元以下。

在这5年中,当纳利三度亏损,2021年微赚370万美元,只有2020年净利润较为可观,达到9850万美元。2020年的可观盈利,部分得益于转让深圳工厂厂区获得的收益。

此外,从当纳利拆分而出的LSC公司年销售额超过30亿美元,在美国印刷圈稳居前列,但在2016年短暂盈利后便陷入持续亏损的境地。

2017-2019年,其净利润分别为-0.57亿美元、-0.23亿美元、-2.95亿美元。

面对巨大的盈利压力,LSC公司一度欲与仅次于当纳利的北美第二大印刷企业Quad/Graphics公司合并,但被美国司法部以涉嫌垄断为由阻止。

卖身受阻的LSC公司股价持续下跌,最终由于不符合连续上市标准,被迫从纽交所退市,在连续关闭了至少8家工厂后,于2020年4月申请破产保护。

走出破产保护的LSC公司,最终在2020年结束前被Atlas公司收购。

拆分之后,当纳利的境遇比LSC传播公司要好一些。在其遍及全球的业务和工厂布局中,仍有很多有价值的资产,但由于业绩不振,股价同样表现低迷。

在新冠肺炎疫情爆发之初,当纳利的股价一度跌至1美元上下,总市值还不到1亿美元,这使其自然而然地成为资本眼中的诱人的“猎物”。

到这时候,它由最初的收购者变为被收购者的命运,便基本上已经确定。问题只是在于:它能卖出多少钱?

一点感想

这样一番扒下来,当纳利在过去21年走过的跌宕历程,还是蛮令人感慨的。

作为一家闻名全球的印刷巨头,它凭借收购登上了销售规模的顶峰,又在收购中埋下了危机的种子。

加上网络媒体兴起给印刷业带来的冲击,它不得不一边转型,一边关厂瘦身,并在无奈之下选择了一分为三。

由于拆分也未能彻底解决债务沉重、盈利困难两大难题,股价持续下滑的当纳利,最终只能接受被收购的命运。

从这一点来看,当纳利高管团队在两个“追求者”的竞逐之中,看似游刃有余、占据主动,却很难改变最终被收购的命运。

如今,经过锲而不舍的追求,Chatham公司最终实现了自己的目标,当纳利则从上市公司变成了私有企业,未来等待它的应该是大力度的重组和调整。

无论对当纳利,还是美国印刷业来说,当纳利的退市或许都是一个标志:一家见证了美国印刷业黄金时代的企业,从此将淡出公众的视野,一个时代落下了帷幕。

对国内众多仍处于上升期、扩张势头迅猛的企业来说,从当纳利由收购到被收购的命运转折中,又能受到多少启发?

就说到这里。最后,还是祝各位老板好运吧。