在印刷圈,民营企业联姻国有资本,似乎正成为一股不大不小的潮流。

2021年8月,分别由深圳市国资委、深圳市南山区国资委控股的深圳市资本运营集团、深圳市汇通融信投资有限公司,宣布战略入股圈内知名企业雅昌集团。由二者合资成立的深圳市远致文化控股有限公司,拟通过受让老股及增资方式成为雅昌集团的控股股东。

经过一系列运作,到11月初远致控股已持有雅昌集团49.01%的股权,成为后者的最大单一股东。

作为创始人,万捷持有的股权比例从62.28%降至39.71%,是雅昌集团的第二大股东。

三好同学原以为,雅昌集团的股权变更到这里就已宣告完成。没想到,最近又有了新变化。

公开信息显示:原本已经退出的中国文化产业投资基金,通过增资再次出现在雅昌集团的股东名单中,持股比例为11.31%。远致控股、万捷的持股比例,则分别降至43.46%、35.22%。

现在的雅昌集团,已经成为国有资本绝对控股的企业。2021年11月,圈内上市公司吉宏股份公告表示:控股股东、实际控制人庄浩及其一致行动人,拟将合计约12.21%的股权4729万股,以19.35元/股合计约9.15亿元的价格,转让给德阳市国资委控股的德阳商业投资集团有限公司。同时,庄浩拟将剩余5759万股对应的表决权委托给德阳商投。

交易完成后,德阳商投将获得吉宏股份27.07%的表决权,成为新的控股股东,德阳市国资委则会成为吉宏新的实际控制人。双方签订协议后,德阳商投如约支付了第一笔股权转让款5000万元。但由于没有获得德阳市国资委的最终批准,这桩交易于2022年2月宣告终止。

在吉宏股份宣布与德阳商签约后约一个月,另一家圈内上市公司创源股份发布了拟引入国资筹划控制权变更的停牌公告。

创源股份的股权交易,在圈内似乎并未引起太多关注。然而,就在悄无声息之间,这桩交易已于3月22日宣告完成。

也就是说,现在的创源股份已经是一家国有控股的上市公司。

创源股份上市这几年

创源股份的全称是:宁波创源文化发展股份有限公司。它成立于2001年6月,于2017年9月在深交所创业板上市。创源股份的产品,在印刷圈算是十分独特。主要包括:各种创意笔记本、便签本、贺卡、贴纸、涂色书、文件夹、礼品袋等等。这些产品看上去似乎都不太起眼,汇集到一起却就成了一笔大生意。

创源股份的产品与雅图仕有些类似,且同样以出口为主。在招股书中,它将雅图仕以及星光印刷集团、龙璟印刷、月亮纸品等产品类似的外向型企业,作为主要竞争对手。在上市前的2016年,创源股份实现主营业务收入6.48亿元。其中,有5.56亿元来自北美市场,占比85.77%;4557.04万元来自欧洲市场,占比7.03%。

再加上亚洲、非洲,大洋洲,外销收入达到6.41亿元,占主营业务收入的98.88%。内销收入则只有723.65万元,占比1.12%。

上市之后,创源股份不断加大开发国内市场的力度。2020年,它实现营业收入13.13亿元。其中,有2.53亿元来自内销,占比19.23%,比2016年有大幅提升。在海外市场中,北美仍是其最重要的收入来源,达到9.04亿元,占营收的68.81%;欧洲贡献收入5357.12万元,占比4.08%。

作为一家以北美为主要收入源的外向型企业,创源股份最近几年面临的外部发展环境并不轻松。除了纸价大起大落等圈内老板面临的共性问题,2018年3月开始不断升级的中美贸易摩擦,2020年初爆发、迄今未绝的新冠肺炎疫情,都给包括创源股份在内的外向型企业带来了更大的压力。

在这样的形势下,创源股份上市以来这四年多时间,发展态势如何呢?

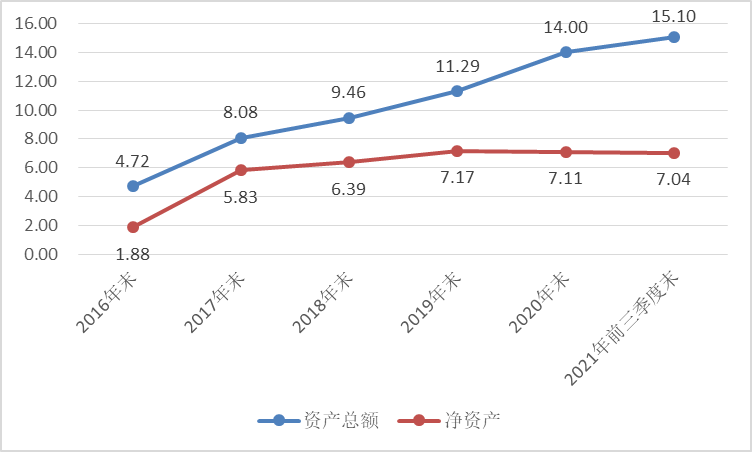

首先,从资产规模来看,创源股份像多数上市公司一样,实现了成倍增长。在上市之前的2016年末,创源股份的资产总额为4.72亿元,归属于母公司股东权益(简称“净资产”)为1.88亿元。

到2021年前三季度末,其资产总额达到15.10亿元,比2016年增长320.21%;归属于上市公司股东的净资产(简称“净资产”)7.04亿元,比2016年增长373.61%。

创源股份资产的情况(单位:亿元)

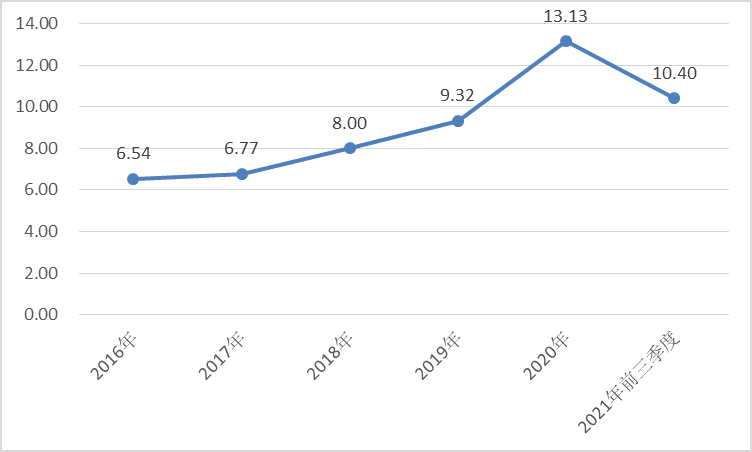

其次,伴随着资产规模的快速扩张,其营收稳步向上。上市当年,创源股份实现营收6.77亿元,比2016年增长3.53%。

随后,尽管受中美贸易摩擦、疫情等因素影响,其营收却快速向上:2018年,为8.00亿元,同比增长18.13%;2019年,为9.32亿元,同比增长16.44%;2020年,在疫情之下,同比大涨40.95%,达到13.13亿元。

2021年前三季度,创源股份实现营收10.40亿元,同比增长33.60%;全年营收预计为13.00亿-16.50亿元,同比增长19.65%-47.31%。

创源股份营收的情况(单位:亿元)

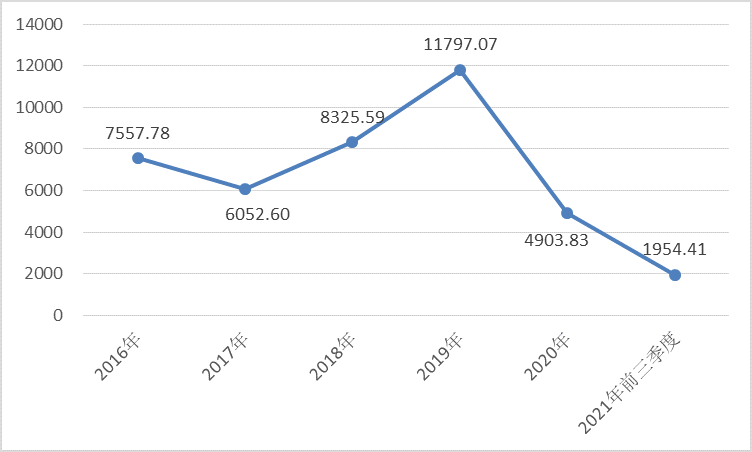

第三,与营收相比,创源股份归属于上市公司股东的净利润(简称“净利润”)起伏较大。上市当年,创源股份实现净利润6052.60万元,比2016年减少19.92%。随后两年,随着营收规模的扩张,净利润连续向上,同比增速分别达到37.55%、41.70%,到2019年升至1.18亿元。

创源股份净利润的情况(单位:万元)

2020年,受纸价、疫情对国际贸易的冲击等因素影响,创源股份增收不增利,净利润同比大跌58.43%,降至4903.83万元。2021年前三季度,创源股份实现净利润1954.41万元,同比减少58.94%;全年净利润预计为1350万元-2025万元,同比下降60.93 %-73.95%。

宁波国资入主创源股份

尽管利润有所波动,创源股份在印刷圈无疑算是很有特色的一家企业。

尤其是,上市后的四年多时间,它在亚马逊第三方店铺之外,不断加大对自有网站的投入与建设,推进跨境电商业务,以进一步完善产销业务链。

从各方面来看,创源股份上市后的业务蓝图似乎都刚刚铺开。在这个时候,突然发生实际控制人易主,着实有些出人意料。

创源股份正式对外发布实际控制人可能发生变更的消息,是在2021年12月24日。它在公告中表示:公司控股股东宁波市北仑合力管理咨询有限公司的股东,拟向宁波市文化旅游投资集团有限公司转让其持有的合力管理咨询的股权,间接涉及创源股份28%-29%的股权,从而可能导致控股股东、实际控制人发生变更。

在本次交易前,合力管理咨询持有创源股份30.88%的股权,由其原实际控制人任召国绝对控股,持股比例为55.14%。作为买家的宁波文旅投资集团,则由宁波市国资委间接100%控股。因此,一旦交易顺利完成,宁波市国资委将成为创源股份新的实际控制人。

宁波文旅投资集团对合力管理咨询的收购,于2022年1月26日获得宁波市国资委的批准。最终,前者以80864万元的价格收购后者100%股权。此前,按照双方签订的协议,合力管理咨询将其持有的创源股份2%的股权转让给了任召国。

宁波文旅投资集团实际上是以80864万元的价格,间接收购了创源股份28.88%的股权。

依此推算,创源股份的全部股权价值恰好为28亿元,比其收购前后的市值均有较大溢价。

据三好同学统计,截至2021年A股收官,创源股份的市值为20.82亿元,在36家圈内上市公司中排名第31位。在收购获得宁波市国资委批准的1月26日当天,创源股份的股票收盘价为9.52元,市值约为17.40亿元。截至3月25日收盘,创源股份的最新市值为19.01亿元。宁波文旅投资集团对合力管理咨询的收购,于3月22日最终完成。

也就是说,从这一天开始,宁波市国资委正式成为创源股份新的实际控制人,创源股份则成为一家由国资控股的圈内上市公司。其原来的实际控制人任召国,则仍持有6.43%的股权。

根据双方签订的协议,作为转让方,合力管理咨询原来的股东承诺:2022-2024年,创源股份归属于上市公司股东的扣除非经常性损益后的净利润分别不低于7000万元、8000万元、9000万元,三年合计为24000万元。

根据上市以来的利润表现,创源股份如果能够达到2018年、2019年的盈利能力,实现承诺应该问题不大。这两年,其扣非后净利润分别为6966.00万元、9205.43万元。

如果根据最近两年的盈利水平,则有一些压力。2020年,其扣非后的净利润为3356.57万元,2021年预计为500万-750万元。

圈内企业为什么频现联姻国资?

从数量上看,民营企业在印刷圈占据了绝对主导。在全国近10万家印刷企业中,民营企业占比应该在九成以上。另据国家统计局统计:2020年,印刷和记录媒介复制业共有规模以上企业5887家。其中,私营企业为4453家,占比75.64%;国有控股企业则只有276家,占比4.69%;

对多数行业而言,如果民营企业占比较大,通常意味着市场竞争较为充分。在这样的行业和市场环境中,民营企业与国有资本联姻的案例,为什么呈现增多态势?从企业控制权转移的角度来说,比较典型的案例除了已经完成交易的雅昌集团、创源股份,未能达成目标的吉宏股份,还有其他一些。

比如:2015年,中国出版集团旗下的中国图书进出口总公司控股民营企业北京建宏印刷有限公司。

再比如:2017年,当时由天津出版传媒集团实际控制的上市公司滨海能源,以收购加增资的形式获得天津海顺印业包装有限公司51%股权。

从合资合作的角度来说,比较典型的案例有读者出版集团与盛大印刷的合作。2021年,读者出版集团旗下的甘肃新华飞天印务有限公司与盛大印刷,合资成立了甘肃读者盛大印刷有限责任公司。

在这些大手笔的股权交易或合资合作背后,有一点可以确定:买卖双方肯定都是各取所需。国有资本入主以民营资本为主导的圈内企业,或者与它们合资合作,首先应该是因为后者在特定方面具备的资源和能力,对它具有足够的吸引力。

比如,雅昌在艺术品印刷和艺术品数据库方面的独特竞争力,创源股份在创意类印刷品开发、生产、销售方面的长期积淀,盛大印刷在商业印刷方面成熟的运作经验。以民营资本为主导的圈内企业,为什么又会选择与国有资本联姻,甚至出让企业实际控制权?

首先,对有意退出变现的老板来说,不管国有资本,还是其他投资者,都是可以选择的交易对手。相对而言,国有投资机构一般资本更为充足,交易更有保障。

其次,国有资本还有自身独特的资源优势。在国资入主或与国资合作之后,企业在政策、融资、土地、项目等方面,往往更容易获得支持。

第三,以专业投资机构为主的国有资本入主之后,民营企业原来的大股东通常会保留一定股份,并在一段时间内继续掌握企业的实际运营权。对一手把企业做起来的创业团队来说,这无疑在心理上更加容易接受。

当然了,即使近年来与国有资本联姻的案例有所增多,能够真正获得国资青睐的圈内企业,也只能是少数龙头中的又少数。

同时,也并不是所有的圈内老板,都愿意转让企业的实际控制权。对愿意全部或部分退出的老板来说,通常有三种情况:一是由于种种原因无心恋战,通过股权转让实现变现;二是认为引入国资可以获得更多资源,将企业更快做大、做强;三是企业经营遇到较大困难,急需引入外部资本、资源化解挑战。

无论如何,圈内老板与国有资本之间日渐增加的互动与合作,都是值得关注的新现象。这背后昭示了什么样的行业发展趋势,需要好好琢磨。

就到这里。最后,还是祝各位老板好运吧。