2017年4月16日,发过一篇《烟包印刷遭遇“前所未有”挑战。及劲嘉、东风、澳科、贵联一年少赚多少钱?》。正是在这篇文章中,三好同学首次把劲嘉股份、东风股份、澳科控股、贵联控股合在一起,称为:烟包印刷“四大佬”。为什么这么叫呢?因为当时在三好同学目力所及范围内,它们是国内烟包领域规模最大的四家印刷厂。

虽然后来才发现,顺灏股份、上海烟草包装、常德金鹏等企业的规模比贵联控股都要大一些,但这并不妨碍“四大佬”在烟包印刷领域规模领先的江湖地位。

让三好同学没想到的是,短短不过五年时间,烟包印刷市场的格局就发生了不小的变化。以“四大佬”为例,澳科在被Golden Vision并购基金收购后,于2021年4月20日正式从港交所退市。据传,隐身在Golden Vision背后的,是一家圈内知名的纸业巨头。

同样在港交所上市的贵联,于2020年12月公告表示:其旗下主力工厂深圳科彩印务有限公司在四川中烟2021-2022年的订单招标中未能中标。

这次失手对贵联的业绩产生了直接的冲击。2020年,贵联实现营收13.39亿港元,同比下降10.46%;净利润897.2万港元,同比下降94.93%(净利润下滑主要是由于计提深圳科彩的商誉减值)。

2021年,实现营收11.59亿港元,同比下降13.48%;净利润862.8万港元,同比减少3.22%。盈利继续在低位徘徊,与烟包印刷固有的高利润形象有不小的落差。2021年底,贵联更是连名字都改成了现在的“力图控股”。东风的烟包业务保持稳健,但自2019年开始加速布局药包业务,努力培育新的业务增长点。

劲嘉的烟包业务同样波动不大。不过,它也遇到了一些波折。

在近年来烟包市场格局震荡的背后,有一个最重要的推手,那就是:各地中烟公司招标风向的转变。这一转变对烟包市场的影响主要有两点:一是各地中烟公司与烟包企业之间的合作关系,不再像以前那么稳定;二是各地中烟公司烟包产品招标的执行价格出现下滑。

关于前一点,从部分烟包企业在老客户的业务招标中频现失手出局,已经可见一斑。

关于后一点,烟包产品的价格比以前又下降了多少呢?接下来,三好同学就结合两家大佬的年报,为大家扒一扒。

劲嘉、东风烟包业务的这五年

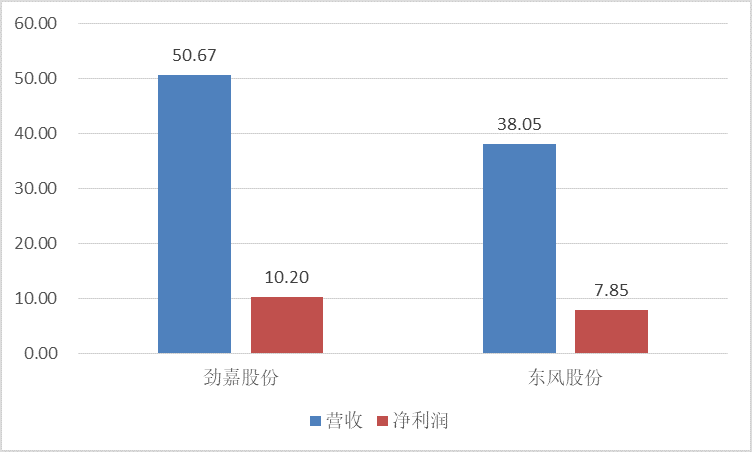

4月15日,两家烟包大佬劲嘉、东风同日发布了最新年报。2021年,劲嘉实现营收50.67亿元,同比增20.89%;归属于上市公司股东的净利润(简称“净利润”)10.20亿元,同比增长23.82%。东风实现营收38.05亿元,同比增长23.97%;净利润7.85亿元,同比增长43.39%。

两家大佬的业绩都可圈可点:营收、利润双增,且都是利润比营收增长更快。从营收结构来看,劲嘉来自烟包产品(两家大佬的年报中都称为“烟标”)的收入为23.01亿元,同比减少4.07%,占总营收的45.41%。

2021年两家大佬的营收和利润情况

东风来自烟包产品的收入为27.11亿元,同比增长8.04%,占总营收的71.25%。从总营收来看,劲嘉比东风高出近1/3。单就烟包收入而言,东风则比劲嘉高出17.82%。

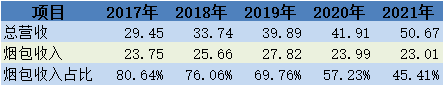

如果将周期拉长,在2017-2021年五年间,两家大佬的营收规模都实现了可观的增长。其中,劲嘉连续向上,由2017年的29.45亿元增至2021年的50.67亿元,增幅达到72.04%。东风在2019年、2020年两度出现下滑,但仍由2017年的28.02亿元增至2021年的38.05亿元,增幅达到35.78%。

在营收向好的同时,两家大佬来自烟包产品的收入却未能实现同步增长。

劲嘉烟包收入及总营收占比情况

其中,劲嘉来自烟包产品的收入,在2017年为23.75亿元。随后两年连续增长,到2019年达到高点27.82亿元。

2020年、2021年,两度向下,同比降幅分别为13.79%、4.07%,降至23.01亿元,则比2017年的23.75亿元减少了3.12%。

东风来自烟包产品的收入,在2017年为25.09亿元,2018年同比增长12.42%,达到28.21亿元;随后两度下滑,到2020年降至22.48亿元。

2021年,触底反弹,同比增长20.60%,达到27.11亿元,比2017年增长8.04%。

东风烟包收入及总营收占比情况

由于增速有差异,两家大佬烟包收入在总营收中的占比,均持续走低。其中,劲嘉由2017年的80.64%,降至2021年的45.41%,减少了35.23个百分点。东风由2017年的89.54%,降至2021年的71.25%,减少了18.29个百分点。

也就是说,五年前的劲嘉和东风,比现在更像是名副其实的烟包大佬。

烟包产品在劲嘉、东风营收中的占比,为什么会越来越低?这与两家大佬的主动布局有关。

比如,劲嘉在2015年底发布的《五年发展战略规划纲要(2016 年-2020 年)》中明确提出:要在巩固提升烟标核心业务的基础上,改变产品结构单一的局面,重点发展电子消费品、食品、日化品、药品等产品包装,形成包装印刷板块的第二支柱。

2021年,劲嘉来自非烟包类彩盒业务的收入达到11.34亿元,同比增长23.29%,在总营收中的占比已有22.39%,基本上是烟包产品的一半。

东风在烟包产品之外,也涉及了社会化包装产品,而从2019年开始加速布局的药包产品,则是其重点打造的第二主业。2021年,东风来自药包产品的收入为5.40亿元,同比大涨92.34%,在总营收中的占比为14.20%,仅次于烟包。

烟包印刷价格的降幅有多大?

两家大佬不约而同地加大非烟包业务布局,一方面可能是为了进一步做大规模,另一方面也可能是看到了“鸡蛋放在一个篮子中”的风险。

比如,近年来烟包业务招标变局带来的落标和价格下行压力,便给很多企业带来了不小的挑战。

问题是:烟包价格的降幅到底有多大呢?自2020年以来,各家上市烟包企业在年报中经常提及价格下行的压力,却很少给出具体的降幅。没有也关系,可以来推算。比如,知道了两家大佬来自烟包产品的收入,再扒到销售量,便能算出其烟包产品的平均售价。

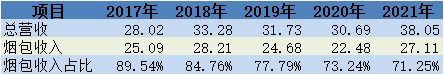

两家大佬烟包产品的销售量,又各是多少呢?2021年,劲嘉为8.55亿套,东风为8.30亿套。“套”是什么概念?抽烟的老板都知道,一条烟通常都有10盒,10个小盒子加上外面的条盒,便是一套烟包。

2017-2021年五年间,两家大佬的烟包销售量均有所起伏。

比如,劲嘉在2017年为8.18亿套,到2019年递增至9.30亿套。2020年跌至8.25亿套,2021年又反弹至8.55亿套。

东风在2017年为8.63亿套,2018年达到高点9.48亿套。随后,两度下跌,到2020年降至7.46亿套,2021年则反弹至8.30亿套。

2021年与2017年相比,劲嘉烟包产品的销售量增长了4.63%,东风则下降了3.78%。

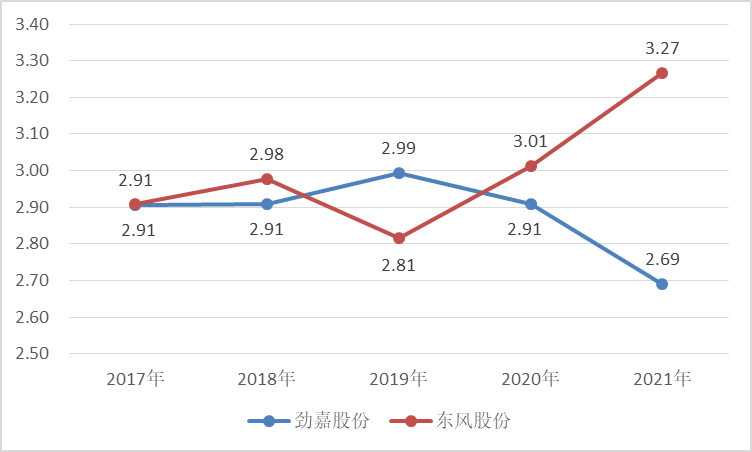

两家大佬烟包产品的销售量(单位:亿套)

知道了销售收入和销售量,很容易便能算出销售单价。

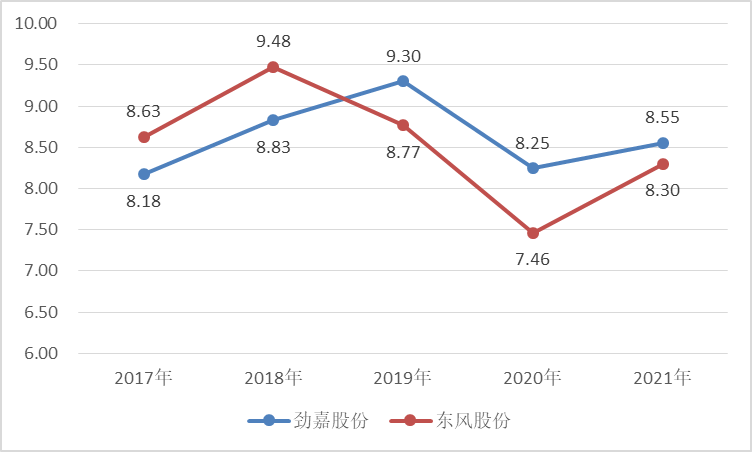

2021年,劲嘉烟包产品的平均售价为2.69元/套,东风则为3.27元/套,比劲嘉高出21.42%。

2017-2021年,劲嘉烟包产品的平均售价表现为先升后降:2017年和2018年均为2.91元/套,如果精确到小数点后三位,则2018年略高于2017年。

2019年,升至高点2.99元/套。2020年,又回落至2.91元/套,精确到小数点后三位,则为2.908元/套,高于2018年的2.907元/套。

2021年,同比下降7.50%,降至2.69元/套,为近五年的低点。

简单说来,劲嘉烟包产品平均售价的走势,与2019年底云南中烟业务招标后整个市场面临的压力相一致。

两家大佬烟包产品的平均售价(单位:元/套)

东风烟包产品平均售价的变动,乍看上去则有些出人意料。2017年,东风烟包产品的平均售价同样为2.91元/套,与劲嘉基本持平。2018年,升至2.98元/套,同比涨幅为2.30%。随后,又同比下跌5.41%,降至2019年的2.81元/套。

最近两年,在烟包企业普遍为价格下降所困时,东风烟包产品的平均售价却连续实现同比上涨,且增幅十分可观:2020年,同比增长6.99%,达到3.01元/套;2021年,同比增长8.46%,达到3.27元/套。2021年与2017年相比,劲嘉烟包产品的平均售价下降了7.40%,东风则上涨了12.29%。

在价格下滑成为行业共同挑战时,东风烟包产品的平均售价为什么会不降反升?

难道是客户对它格外关照?看上去不像。

因为在最近两年的年报中,东风都提到了价格下降的问题。2020年年报的说法是:烟包“单位收入下降”;2021年年报的说法是:烟包产品“招标执行价格有所下降”。

三好同学仔细扒了扒,东风烟包产品平均售价逆势增长,最可能的原因是其产品结构发生了变化。

比如,一个市场上高档产品的价格是3元/个,低档产品的价格是1.5元/个。尽管两类产品的价格都出现下滑,但如果高档产品在销售量中的占比大幅提升,企业的平均售价便可能不降反升。在2021年年报中,东风确实也提到:中高档烟包“结构比例进一步提升”。

烟包还是不是印刷圈的利润高地?

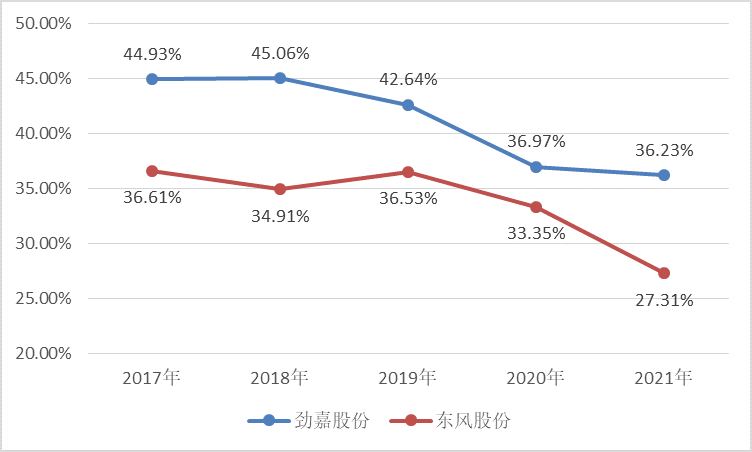

平均售价下滑,如果不能在成本端实现同步削减,产品的盈利能力便会受到影响。在这方面,毛利率无疑是最敏感、最具代表性的指标。

2017-2021年,劲嘉烟包产品的毛利率以下行为主:2017年,为44.93%;2018年,微升至45.06%。随后,连续三年下跌,到2021年降至36.23%。其中,又以2020年降幅最为明显,一年减少5.67个百分点。

应该说,劲嘉烟包产品毛利率的走势,直观反映了价格下行对产品盈利能力的影响。至于东风,尽管烟包产品的平均售价在最近两年逆势上行,毛利率却同样有所下滑。2017年,东风烟包产品的毛利率为36.61%。随后两年,一降一升,到2019年达到高点36.53%。2020年和2021年,则连续下行,降至27.31%,比2019年的高点减少9.22个百分点。

在平均售价上涨的情况下,毛利率为什么还会走低?最主要的原因可能还是与产品结构变化有关。

比如,中高档产品的增加,能够推高平均售价,也需要付出更高的生产成本。只要成本增加的幅度超过了营收,毛利率便可能会降低。

两家大佬烟包产品的毛利率

说了这么多,烟包产品在最近三五年确实面临降价和利润率下滑的压力。那么,一向以高利润著称的烟包,到底还是不是印刷圈的利润高地?

从两家大佬内部各类产品的对比看,烟包的毛利率优势已经不再像以前那么明显。2021年,劲嘉非烟包彩盒产品的毛利率为40.18%,比烟包的36.23%高出3.95个百分点。东风纸品类产品和膜类新材料产品的毛利率分别为28.38%、32.81%,分别比烟包的27.31%高出1.07个百分点、5.50个百分点。

不过,毫无疑问的是:在整个印刷圈,烟包产品的盈利能力仍稳居前列,烟包企业仍是行业名副其实的利润大户。

比如,包括劲嘉、东风、澳科、集友股份、上海烟草包装、广西真龙等在内的烟包企业,利润总量依然可观。

此外,像常德金鹏、浙江美浓、武汉红金龙、武汉虹之彩、温州立可达等低调的烟包企业,盈利能力应该也相当不错。即使在降价之后,烟包产品的利润率,为什么相对其他很多印刷品都还要高出一筹?

有一点,相信很多老板都会认可:在印刷圈,烟包产品对设计、工艺、色彩、质量,乃至环保性的要求都相当高,位居各类产品前列。而要求高的产品,一般会获得更好的报价和利润空间。

不过,随着各地中烟公司招标风向的转变和市场竞争的加剧,烟包产品的毛利率仍有走低的可能,与其他印刷品之间的盈利差距或许会进一步缩小。

在市场格局震荡的过程中,一些竞争力偏弱的烟包企业会面临更大的压力,甚至有被淘汰出局的风险。

就说到这里。最后,还是祝各位老板好运吧。