临近年终,印刷圈的投资并购意外活跃了起来。

12月13日,来自贵州的圈内上市公司永吉股份发布公告表示:拟通过位于澳大利亚的二级子公司Y Cannabis,斥资约6200万澳元,约合人民币2.86亿元,收购一家名为Phytoca Holdings的企业100%股权。

Phytoca Holdings是一个持股平台,本身并没有实际业务。

永吉股份真正的目标是Phytoca Holdings 100%控股的子公司Phytoca Pty公司。

Phytoca Pty是一家持证管制药品供应商,主要在澳洲境内从事自主品牌销售、分销及管制药品进口服务。

所有“管制药品”就是受到严格限制,不能随意销售和使用的药品。

2023年,Phytoca Pty实现营收775.12万澳元,净利润189.94万澳元,按当前汇率分别约合人民币3589万元、879万元;今年前三季度,实现营收1296.38万澳元,净利润332.65万澳元,分别约合人民币6002万元、1540万元,利润率相当不错。

以烟包闻名的永吉股份为什么要收购一家管制药品企业,还是在澳洲?

这其中,有一个前提:其2019年在境外布局的子公司Tasmanian Botanics,也是一家以管制药品为主业的企业,核心业务是研发、生产、销售医用大麻相关制品。

2024年前三季度,永吉股份来自烟包产品的营收为39209万元,来自酒包业务的营收为6880万元,来自以医用大麻为主的管制药品业务的营收为9528万元。

管制药品在永吉股份营收中的占比已经达到约16%,超过酒包成为其重要的产品板块。

永吉股份收购Phytoca Holdings的一个重要原因就是:能够与Tasmanian Botanics形成协同,进一步做大作为第二主业的管制药品业务板块。

从烟包印刷到大举布局管制药品业务,永吉股份向外迈出的这一步是十分典型的跨界,而且跨得还很远。

接下来,三好同学要说的这家企业,跨界的步子迈得也很大,只不过它是破圈而来:由自来水制售、垃圾焚烧发电等环保公用事业,迈步闯入了印刷圈。

顺控发展超5亿收购华新彩印

12月12日,在上交所上市的冠豪高新发布公告表示,于当日签署《华新(佛山) 彩色印刷有限公司100%股权及相关债权转让协议》,以51459.82万元的价格将其持有的华新彩印100%股权及24000万元债权,转让给广东顺控发展股份有限公司(简称“顺控发展”)及广东恒则顺一号企业管理合伙企业(有限合伙)(简称“恒则顺一号”)组成的联合体。

作为收购主体的顺控发展是一家深交所上市公司,恒则顺一号则是以顺控发展为主,联合广东省国资委控股的广东恒健国际投资有限公司及其一家子公司,共同发起的有限合伙企业。

冠豪高新以造纸为主业,通过挂牌出售华新彩印剥离彩色印刷业务早已在其计划之中。

今年7月底,冠豪高新便曾发布预挂牌公告,拟通过重庆联合产权交易所预挂牌转让持有的华新彩印股权及债权,主要目的是“进一步聚焦主责主业,实现资源优化配置和发展高效协同”。

华新彩印成立于2000年,其前身是成立于1964年的佛山市彩色印刷厂。

或许是由于国资背景,华新彩印行事风格低调、稳健,在圈内算是内敛的实力派。

相关公告显示,华新彩印以折叠纸盒、标签、精品盒、彩箱等产品为主,主要涉及调味品包装、食品包装、医药包装、日化品包装、烟酒类包装等五大行业的包装,拥有海天味业、好丽友、箭牌、国药、广药、维达等100多家国内外知名企业客户资源。

2023年,华新彩印实现营收3.59亿元,净利润2493.79万元;今年前八个月,实现营收1.96亿元,净利润110.93万元。

今年前八个月净利润偏低,是因为计提了资产减值损失952.78万元。

华新彩印的硬实力不必多说,感兴趣的老板可以参见《这家60年底蕴的老牌印刷企业拟转让。食品、药品、日化、烟酒包装都做,年营收3.5亿+,利润率怎么样》。

不惜巨资收购华新彩印的顺控发展,又是什么来头?

首先,成立于1992年,2021年上市的顺控发展是一家国有控股企业。

由佛山市顺德区国资委和广东省财政厅100%控股的广东顺德控股集团有限公司,持有其79.06%的股权。

顺控发展的前身是:佛山市顺德区供水有限公司。

其次,顺控发展现有主业,与印刷圈八竿子再加八竿子也打不着。

在相关公告中,顺控发展把自己归为环保公用事业,具体业务则包括:自来水制售、垃圾焚烧发电、工程业务、污水处理等,确实都是直接关系民生的公用事业。

年报显示,顺控发展拥有顺德区供水特许经营权,获得了以BOT模式开展垃圾焚烧发电业务的特许经营合同,其控股子公司沧州京投拥有河北省河间市垃圾综合发电项目的特许经营权。

也就是说,由于公用事业的特殊性,其进入门槛和资质要求都很高,不是想干就能干的。

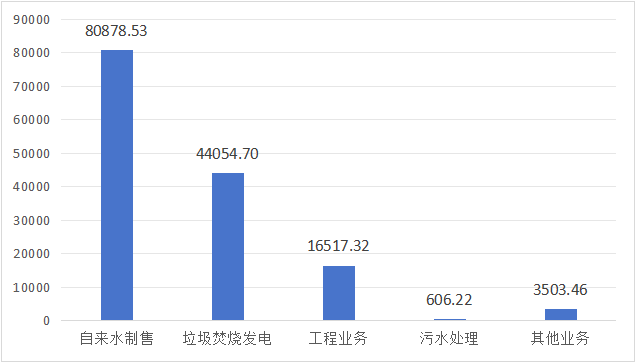

2023年顺控发展的营收结构(单位:亿元)

2023年,在顺控发展14.56亿元的营收中,有8.09亿元来自自来水制售业务,占比55.56%;4.41亿元来自垃圾焚烧发电业务,占比30.27%;1.65亿元来自市政工程、环境安装工程等工程业务,占比11.35%,还有少量营收来自污水处理及其他业务。

从这业务和营收结构看,顺控发展与与印刷圈是不是八竿子再加八竿子也打不着?

它为什么要收购华新彩印?

问题是:看上去与印刷包装圈不搭边的顺控发展,就这样破门而入了。

它为什么要不惜巨资,收购华新彩印?

从公告给出的简要说明看,主要原因有两点:

一是既有的环保公用事业业务遇到挑战,顺控发展需要培育第二成长曲线。

挑战是什么呢?公告原文是这样说的:环保公用事业领域出现应收账款账期延长,行业整体增长缓慢等问题。

问题有多严重呢?还是公告原文:多家上市环保企业寻求转型升级,顺控发展亦积极关注可实现业务转型创新、打造第二成长曲线的机会。

也就是说,不仅顺控发展感受到了压力,其他多家同类上市企业也一样。

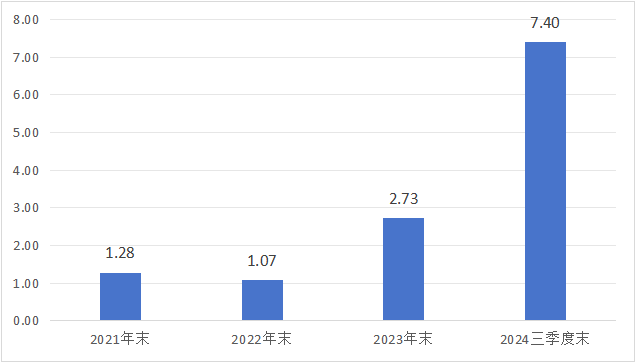

这种压力有多大呢?三好同学扒了一下顺控发展的应收账款。

到2021年末、2022年末,顺控发展的应收账款分别只有1.28亿元、1.07亿元;到2023年末升至2.73亿元,同比增长155.15%;到2024年三季度末,更是飙涨至7.40亿元,相对于2023年末又增加了170.73%。

在营收没有明显增长的情况下,应收账款大幅增加,说明顺控发展面对的下游行业和客户出现了一些问题,活干了钱却不太好收。

这自然会让它感受到压力,希望寻找新的可能。

顺控发展的应收账款(单位:亿元)

二是顺控发展看好华新彩印和包装印刷行业,希望以收购华新彩印为基础,做大包装印刷业务,将其打造成为第二成长曲线。

也就是说,顺控发展收购华新彩印可能只是一个起点,它还希望在印刷圈大展拳脚、大有作为。

关于华新彩印,顺控发展是这样说的:华新彩印为央企中国纸业投资有限公司旗下优质标的,单体规模在珠三角领先,拥有扎实稳定的品牌、客户和人才技术资源。

关于“包装印刷赛道”,它是这样说的:当前集中度较低、规上企业及百强企业市场份额占比低,行业存在大量投资并购机会,产业环境也正在步入竞争整合阶段。

它得出来的结论则是:包装印刷行业具有较大的投资并购和整合提升空间,业务模式成熟清晰,符合公司新业务开拓要求。

简单说来就是:咱们已经觉得压力重重的印刷圈,在顺控发展看来还有很大的机会和空间,所以它才不惜巨资收购华新彩印,并希望在此基础上大干一场。

顺控发展究竟想怎样大干呢?

公告中有一段话是这样说的:顺控发展可通过收购华新彩印,借助其核心技术、品牌及客户粘性,结合国资平台的资金及双方资源优势吸收整合行业内其他优质标的,进入烟标、酒标、保健品包装等高毛利、高附加值及绿色包装印刷领域,进一步做大做强业务规模、提升经营效益。

从这里面不难读出:未来在印刷业务方面,顺控发展还可能会有其他收购动作。

印刷是不是比卖自来水更好做?

好像有老板曾经说过,卖水是永远的朝阳产业。因为人有时候可以不吃饭,却不能老不喝水啊。

何况顺控发展卖的,还是家家户户都离不开的自来水。

现在,卖自来水的顺控发展遭遇一些经营压力,想在包装印刷赛道大干一场,打开一片新天地。

这是不是意味着印刷比卖自来水更好做?

为了弄清这个问题,三好同学扒了一下顺控发展和华新彩印,近三年的营收和盈利情况。

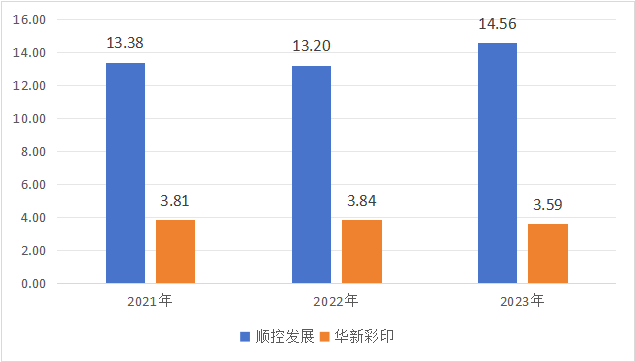

先来看营收。2021年,顺控发展的营收为13.38亿元;2022年,同比下降1.38%,降至13.20亿元;2023年,同比增长10.30%,达到14.56亿元。

2023年与2021年相比,顺控发展的营收增长了8.78%。

华新彩印的营收规模与顺控发展自然有差距:2021年,为3.81亿元;2022年,同比微增0.89%,升至3.84亿元;2023年,同比下降6.50%,降至3.59亿元。

2023年与2021年相比,华新彩印的营收下降了5.67%。

至少在这三年间,华新彩印并没有体现出比顺控发展既有业务更好的成长性。

顺控发展和华新彩印的营收(单位:亿元)

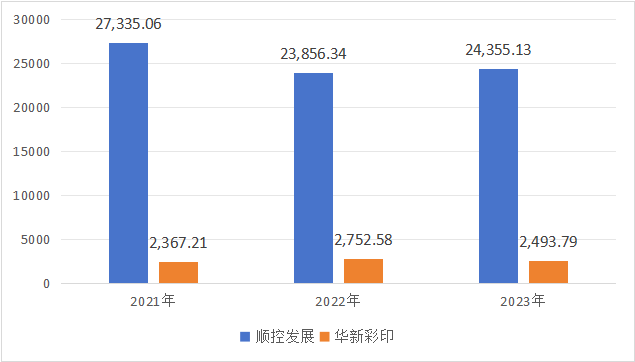

再来看盈利。2021年,顺控发展归属于上市公司股东的净利润(简称“净利润”)为2.73亿元;2022年,同比下降12.73%,降至2.39亿元;2023年,同比反弹2.09%,升至2.44亿元。

2023年与2021年相比,顺控发展的净利润下降了10.90%。

同期,华新彩印的净利润由2021年的2367.21万元,同比增长16.28%,升至2022年的2752.58万元;2023年,同比下降9.40%,降至2493.79万元。

2023年与2021年相比,华新彩印的净利润增长了5.35%,表现比顺控发展好一些。

顺控发展和华新彩印的净利润(单位:万元)

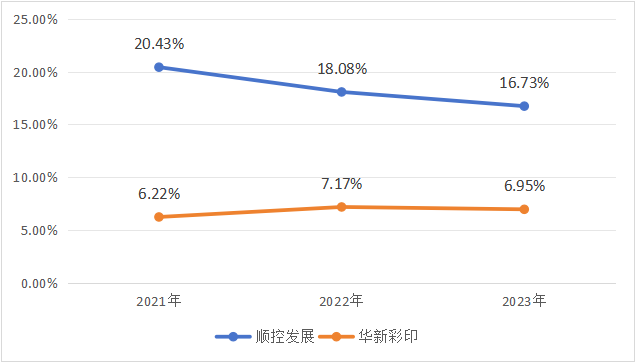

最后,来看利润率。2021-2023年,顺控发展的净利润率呈现走低趋势,分别为20.43%、18.08%、16.73%。

即便如此,相对于华新彩印仍有显著优势。

同期,华新彩印的净利润率分别为6.22%、7.17%、6.95%。

实际上,用印刷圈的标准来衡量,华新彩印的净利润率并不算差。与顺控发展仍有10个百分点左右的差距,体现的是行业与行业盈利能力的差距。

顺控发展和华新彩印的净利润率

这样一番扒下来,如果说华新彩印基本能反映印刷圈走势与现状的话,包装印刷赛道相对于顺控发展既有的环保公用事业,在成长性、盈利能力方面其实并没有表现出太多优势。

那顺控发展为什么希望将包装印刷,作为第二成长曲线来培育?

或许,正像公告中所说的那样,它看重的是包装印刷市场相对分散格局下,潜在的并购整合机会,以及由此带来的增长空间。

在环保公用事业领域,受制于各种因素,不管是靠自身实现增长,还是并购整合,都要更难一些。

至于,令顺控发展倍感压力的应收账款账期延长,回款变难的问题,在印刷圈其实也同样存在。

尤其是,近一两年在各行各业都内卷加剧,下游客户也不太好过的情况下。

在三好同学看来,顺控发展希望在印刷圈大展拳脚、大干一场的梦想能否实现,在很大程度上取决于它能否尽快理解和掌握印刷圈的市场规则和竞争打法。

毕竟,具有特许经营门槛的环保公用事业与高度市场化的印刷圈,在产业生态和竞争残酷性上相去甚远。

就到这里。最后,还是祝各位老板好运吧。